个税抵扣,个税抵扣项怎么申报

个税抵扣,个税抵扣项怎么申报?

从现在起到2020年6月30日,我们都可以进行个人所得税的汇算清缴。欢迎@阅城写作坊,获得个税汇算清缴问题解答。

个税抵扣项的申报,作为个人所得税计算应退税额和应补税额的计算基础之一。

关于个税抵扣项,大家都会有问题,下面,阅城为您详细讲解一下。

首先我们要明白,个税抵扣项是什么?个人所得税的抵扣项,顾名思义就是让个人所得税的计税基础减少的部分。

个人所得税=计税基础*税率-速算扣除数

个税抵扣项包括三险一金、个税专项扣除、其他抵扣项等等。

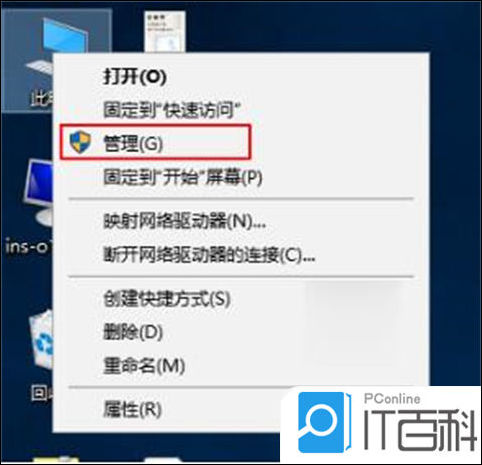

个税专项扣除共六项:赡养老人、子女教育、继续教育、大病医疗、住房贷款及住房租金。根据自己符合的项目,下载个税APP进行填报即可。

第二,个税抵扣项对个税退税的影响2019年度汇算应退或应补税额=[(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-捐赠)×适用税率-速算扣除数]-2019年已预缴税额

看上述公式我们知道了,个税抵扣项越多,交的个税越少,所以,个税抵扣项越多越好。

这里面,三险一金等专项扣除是由你任职受雇单位决定的。有些人的单位是国企、大企业,在社保方面,完全按照国家政策,社保上的标准按照工资来,三险一金就扣的多。

有些人在私企,小企业,企业和个人商量,按照低标准上社保,个人多拿点。于是三险一金就比较少。

比如,按照北京市的标准,同样在北京市任职的两个人,单位和他们谈的收入一样多,因为缴费标准不一样,到手工资差很多。

2019年北京社保缴费基数

养老保险:3613元-23565元(职工);4713元-23565元(机关单位)

医疗保险:5557元-27786元

生育保险:5557元-27786元

失业保险:3613元-23565元

工伤保险:4713元-23565元

就拿养老保险为例,两位年龄一样的人A和B,都是在企业任职,收入均为25000元。

A按照缴费下限,个人养老保险缴费金额是3613*8%=289.04元。

B按照缴费上限,个人养老保险缴费金额是23565*8%=1885.02元。

第三,个税专项附加扣除详细讲解1、子女教育支出

子女的教育支出,从子女33周岁开始,到小学、中学……一直到博士毕业,均可以享受这种扣除。

扣除额是,每个子女每月1000元扣除额。有一个子女的,每个月扣除额1000元。有两个子女的,每个月2000元,以此类推。

父母均可以,按照各自50%的额度扣除。比如一个子女,可以父亲每月扣除500元,母亲每月扣除500元,或者由一方每月扣除1000元。

2、继续教育支出

如果是接受境内学历学位教育,400元一个月扣除额,最长不超过48个月。

如果是技能人员职业资格继续教育支出或者专业技术人员职业资格继续教育支出,每年3600元扣除额。

3、大病医疗

基本医保相关医药费,除去医保报销后相关的支出,个人自付部分累计超过15000元,在80000元内的,据实扣除。就是说,你在医保外自付部分花了X元,15000<X<80000,就扣除X元。

本人医药费,由本人或者配偶扣除。未成年子女医药费,由父母一方扣除。

4、住房贷款利息支出

首套住房贷款利息支出,偿还期240个月之内,每月扣除1000元。

本人未婚:本人扣除。

本人已婚:可选择本人或者配偶扣除。如果本人和配偶在婚前各自首套买房有贷款利息支出的,选择一套房由购买方扣除,或者双方各自扣除自己那套的一半。

住房必须在中国境内。此项专项扣除不得与房租支出扣除同时享受。

5、住房租金支出

在主要工作城市没有住房,租房居住的纳税人可以扣除此项。不同城市的标准不同,每月扣除额是1500,1100,800三档。

本人未婚:本人扣除。

本人已婚:如果本人与配偶的主要工作城市相同,谁承租谁扣除。如果本人与配偶的主要工作城市不相同,分别扣除。

6、赡养老人

有赡养义务的子女,赡养一位及以上60岁以上的父母,或者子女均去世的祖父母、外祖父母的支出。

每月扣除额,独生子女是2000元。非独生子女,共同扣除2000元额度,但是每人不超过1000元。

关于非独生子女,每月的扣除额可以平均分摊,比如四个子女,每人500元。或者四个子女约定分摊,但是每个人都不能超过1000元。或者父母指定由谁分摊,也是不能超过1000元。

其他抵扣项比如捐赠等,可以进行综合所得的抵扣,减少个税的计税基础,这个得看你有没有捐赠相关手续。

家有父母个税抵扣是怎么计算的?

家有父母,年龄达到60周岁,本人是独生子女,本人每个月个税工资可以抵扣2000元,如父母单方未达到60周岁,本人每个月个税工资可以抵扣1000元。如本人不是独生子女,则需要进行协商,父母年满60周岁只能由一方享受抵扣个税优惠政策。这个政策也可以用于年满三岁的孩子,购房,上学等想关抵扣。

个税抵扣办法有没有看懂的人?

首先,值得欢呼的是,大部分人要交的税都减少了!

然后,看明白很简单,就是满足这六大条件的可以相对于的抵扣个税,提高起征点。

用图来描述:

个人所得税专项附加扣除

涉及到住房贷款利息或者住房租金、大病医疗、子女教育、继续教育和赡养老人等方面。这关系亿万百姓的6项个税专项附加扣除政策应该怎么扣?又该扣多少?作为纳税人可以减多少税?

我们用一组图让大家轻松看懂如何扣税:

1、子女教育

每个子女教育每月抵扣1000元。

2、继续教育

每月扣除400元

3、大病医疗

大病医疗每年限额80000元

4、住房贷款利息

每月1000元

5、住房租金

每月可抵扣800-1500元

6、赡养老人

每月抵扣2000元

新个税起征点调高到5000元,也就是月收入5000以下的基本上不用交个税。

从二零一九年一月一日起正式落地这几项附加扣除办法,有这几项支出的纳税人可以得到相对应的减税,交税压力得以减轻。

特别是对于上有老、下有小、还要交房贷和房租的年轻人!专项扣除办法正式全面落地后,个税的起征点可以相对于的提高到9000元/每月,甚至可以更高哦。

更多的相对低收入人群可以免税,之前负税高的人群可以相对于的减少交税。所以对于绝大多数人来说这真是值得欢呼的福利消息!

不管是购房还是租房压力都减小了

小编知道消息后也是第一时间告诉大家。快算一下,你可以少交多少税呢?